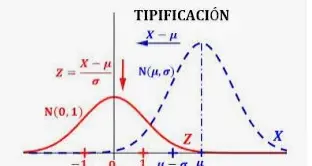

Distribución normal estándar

La distribución normal es el tipo de distribución más común que se asume en el análisis técnico bursátil y en otros tipos de análisis estadísticos. La distribución normal estándar tiene dos parámetros: la media y la desviación estándar. Para una distribución normal, el 68% de las observaciones están dentro de +/- una desviación estándar de la media, el 95% están dentro de +/- dos desviaciones estándar y el 99,7% están dentro de +- tres desviaciones estándar.

El modelo de distribución normal está motivado por el Teorema del Límite Central. Esta teoría establece que los promedios calculados a partir de variables aleatorias independientes e idénticamente distribuidas tienen distribuciones aproximadamente normales, independientemente del tipo de distribución de la que se muestreen las variables (siempre que tenga una varianza finita). La distribución normal se confunde a veces con la distribución simétrica. La distribución simétrica es aquella en la que una línea divisoria produce dos imágenes especulares, pero los datos reales podrían ser dos jorobas o una serie de colinas además de la curva de campana que indica una distribución normal.

Asimetría y curtosis

Los datos de la vida real rara vez, o nunca, siguen una distribución normal perfecta. Los coeficientes de asimetría y curtosis miden la diferencia entre una distribución determinada y una distribución normal. La asimetría mide la simetría de una distribución. La distribución normal es simétrica y tiene una asimetría de cero. Si la distribución de un conjunto de datos tiene una asimetría menor que cero, o asimetría negativa, entonces la cola izquierda de la distribución es más larga que la cola derecha; la asimetría positiva implica que la cola derecha de la distribución es más larga que la izquierda.

El estadístico de curtosis mide el grosor de las colas de una distribución en relación con las colas de la distribución normal. Las distribuciones con gran curtosis presentan datos de cola que superan las colas de la distribución normal (por ejemplo, cinco o más desviaciones estándar de la media). Las distribuciones con una curtosis baja presentan datos de cola que suelen ser menos extremos que las colas de la distribución normal. La distribución normal tiene una curtosis de tres, lo que indica que la distribución no tiene colas gruesas ni finas. Por lo tanto, si una distribución observada tiene una curtosis superior a tres, se dice que la distribución tiene colas gruesas en comparación con la distribución normal. Si la distribución tiene una curtosis inferior a tres, se dice que tiene colas finas cuando se compara con la distribución normal.

Cómo se utiliza la distribución normal en finanzas

La suposición de una distribución normal se aplica a los precios de los activos y a la acción de los precios. Los operadores pueden trazar puntos de precios a lo largo del tiempo para encajar la acción reciente de los precios en una distribución normal. Cuanto más se aleje la acción del precio de la media, en este caso, más probabilidades hay de que un activo esté sobrevalorado o infravalorado. Los operadores pueden utilizar las desviaciones estándar para sugerir posibles operaciones. Este tipo de operaciones se realiza generalmente en plazos muy cortos, ya que las escalas de tiempo más amplias hacen mucho más difícil elegir los puntos de entrada y salida.

Asimismo, muchas teorías estadísticas intentan modelar los precios de los activos bajo el supuesto de que siguen una distribución normal. En realidad, las distribuciones de precios tienden a tener colas gruesas y, por tanto, tienen una curtosis superior a tres. Estos activos han tenido movimientos de precios superiores a tres desviaciones estándar respecto a la media con más frecuencia de lo que cabría esperar bajo el supuesto de una distribución normal. Incluso si un activo ha pasado por un largo periodo en el que se ajusta a una distribución normal, no hay garantía de que el rendimiento pasado informe realmente de las perspectivas futuras.

Vídeos de Distribución normal estándar

Contenido